2021年干散货航运市场回顾及2022年展望1年干散货航运市场回顾及2年展望

2021年全球经济稳步复苏,世界供应链重塑导致贸易格局出现明显变化,国际干散货航运市场行情大幅走高。2022年,全球铁矿石、煤炭、粮食等货物需求仍将保持稳定增长,干散货航运市场有望保持高位运行,季节性波动更加明显。

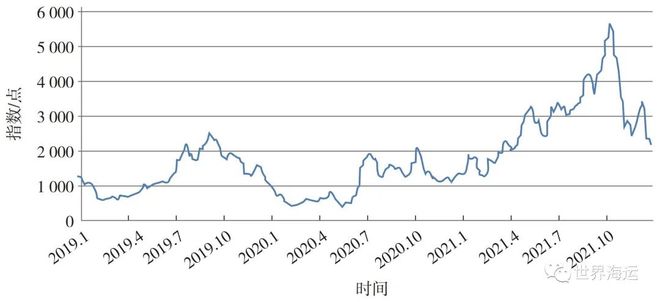

2021年,国际干散货航运市场大幅走高,波罗的海干散货指数 ( BDI ) 在10月上旬达到12年以来最高的5 650点,此后震荡回落。大宗商品价格一路上扬,下游补库积极性高涨,加上全球港口压港严重,市场可用运力不时出现阶段性紧张局面。第四季度,中国限产政策趋严,大宗商品价格高位回落,投机性需求快速消退,干散货航运市场气氛趋于平静。近三年BDI走势如图1所示。

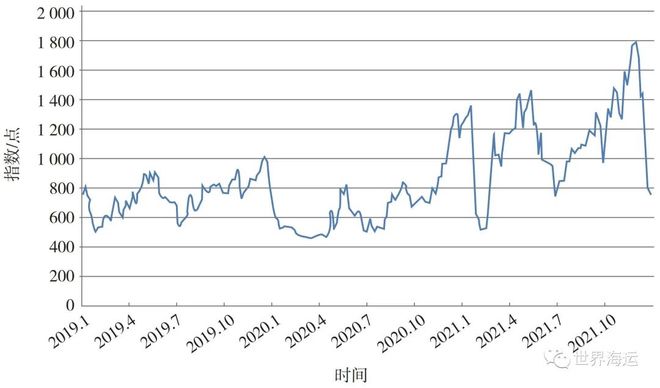

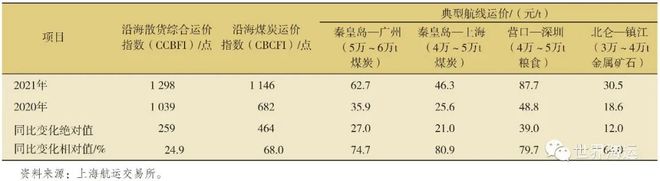

2021年,国内疫情影响逐步减弱,煤电需求明显回升,二程矿、矿性建材等货种的运输量都有不同幅度增长,沿海市场大幅反弹。全年沿海散货综合运价指数 ( CCBFI ) 均值为1 298点,同比上涨24.9%;沿海煤炭运价指数 ( CBCFI ) 均值为1 146点,同比大涨68.0%。近三年CBCFI走势见图2。

华南、华东经典航线%;营口至深圳航线%;北仑至镇江航线年沿海运价指数及主要航线年沿海运价指数及主要航线同比变化情况

全球经济维持较高增速,但复苏不均衡。国际货币基金组织预计2022年全球经济增长4.9%,其中发达经济体和发展中经济体将分别增长4.4%和5.1%。由于疫情发展程度和防疫政策不同,各国经济复苏情况将出现分化。中美关系出现回暖迹象,有利于加速修复受疫情、贸易摩擦等因素破坏的贸易格局,利好全球经济复苏。货币政策方面,美联储预计今年会启动缩减QE ( Quantitative Easing,量化宽松 ),并于2023年加息,未来一年美元有望保持走强态势。中国经济韧性较强,未来会加大改革促均衡发展。中国“双循环”经济模式中,今年高速发展的“外循环”将逐步降速,“内循环”将逐渐成为经济增长的主动力。“碳达峰”行动方案陆续出台,钢铁、煤炭等大宗商品生产需求将继续受到一定限制。

截至2021年底,国际干散货船舶手持订单总计6 500万载重吨左右,按照目前情况估计,到2022年底,全球干散货运力规模将达到9.68亿t,同比增长2.5%,增速比2021年下降1个百分点。2021年底国际干散货运力及2022年底预测见表3。

2022年沿海干散货运力预计仍将维持中低速增长状态。未来两年将有一批专门针对沿海市场的环保、大载量船舶交付,但随着环保新规的实施,沿海老旧运力退出速度将更快。预计2022年沿海市场运力增幅在3.5%左右,见表4。

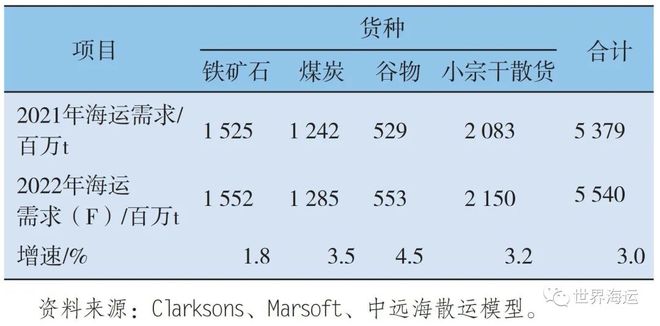

2022年,国际干散货运输需求预计将达到55.4亿t,同比增长3.0%,增速比2021年有所放缓。由于贸易结构改变和运距拉长,周转量增幅要高于货运量增幅。2021年国际干散货海运需求及2022年预测见表5。

全球铁矿石海运贸易将小幅增长。受“双碳”政策影响,中国粗钢产量大概率在高位平台运行。国外市场方面,随着经济逐步从疫情冲击中恢复,钢铁生产和需求都将继续改善,铁矿石贸易格局也将出现新变化。

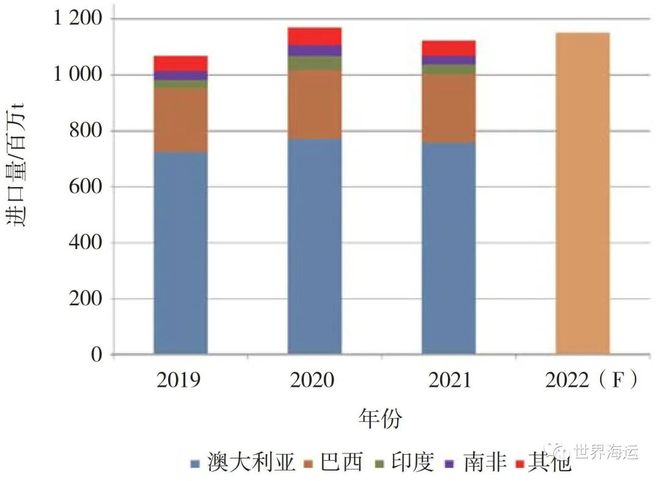

2021年,中国铁矿石进口11.24亿t,同比减少3.9%,澳洲和巴西两国的进口占比进一步增加到83%,非主流矿进口有所减少。2021年,中国粗钢产量为10.33亿t,同比下降3.0%。中国工信部暂未提出2022年粗钢产量的调控政策,预计将保持在10亿~10.5亿t,钢铁政策将结合市场供需情况做出调整。国产矿产量受环保和安全检查、铁矿石价格下跌影响,产能释放缓慢,仍有萎缩风险。预计2022年中国铁矿石进口量在11.5亿t左右,较去年小幅增加。近几年中国铁矿石进口来源情况及2022年预测见图3。

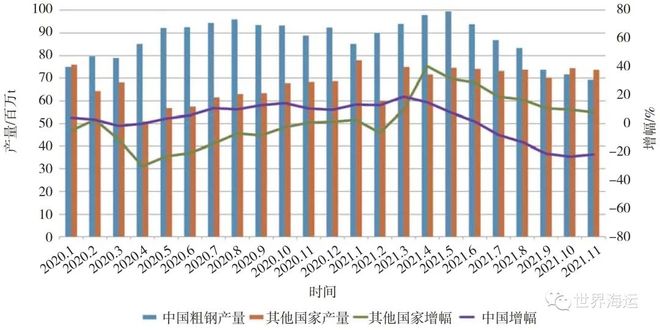

(资料来源:Clarksons、Marsoft、HIS)全球粗钢产量保持高产。2021年前11个月,全球主要国家粗钢产量累计为17.5亿t,同比增长4.5%。受中国减产影响,近几个月全球粗钢产量有所下滑,但其他国家的粗钢产量仍保持较快增长。2022年,海外国家钢厂复工复产加快,高炉开工率增加,粗钢产量将保持稳定增长态势。2020—2021年全球粗钢产量变化趋势见图4。

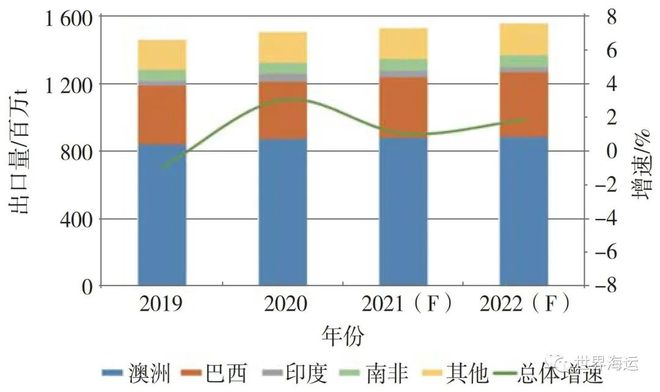

从主要矿山产量计划看,巴西淡水河谷产量计划增加1 000万~1 500万t,Samarco预计增加500万t,加上其他矿山,2022年巴西预计有2 000万t左右的增量。澳洲方面,力拓有500万t增产预期,BHP和FMG产量预计小幅增长。如果铁矿石超过90美元/t,非主流矿山将释放一部分增量。预计2022年,全球铁矿石供给将较上年增加3 000万t左右,主要由巴西矿山贡献。近几年全球铁矿石出口情况及预测见图5。

(资料来源:Clarksons、Marsoft、HIS)总体来看,在国内持续推进“双碳”战略的背景下,2022年中国粗钢产量大概率维持平控,铁矿石进口需求稳定。外国粗钢产量将维持较快增长态势,中国在全球的铁矿石进口市场份额将逐步下降,从往年的80%下降至70%左右,更多的铁矿石将流向日韩、欧洲和美洲地区。

2022年全球煤炭海运贸易将延续增长态势,但随着全球能源结构调整而逐步缓和。

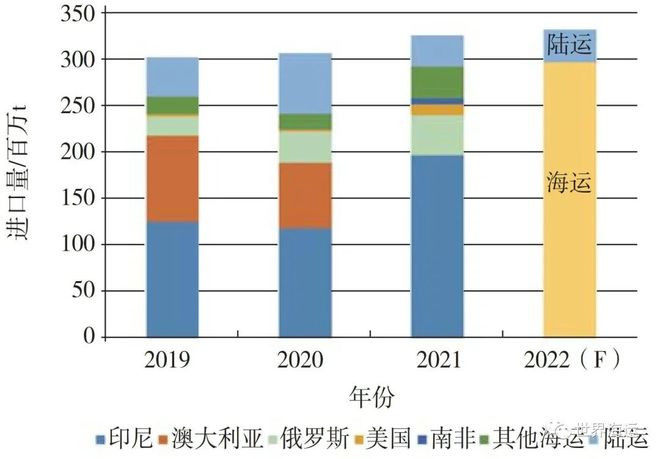

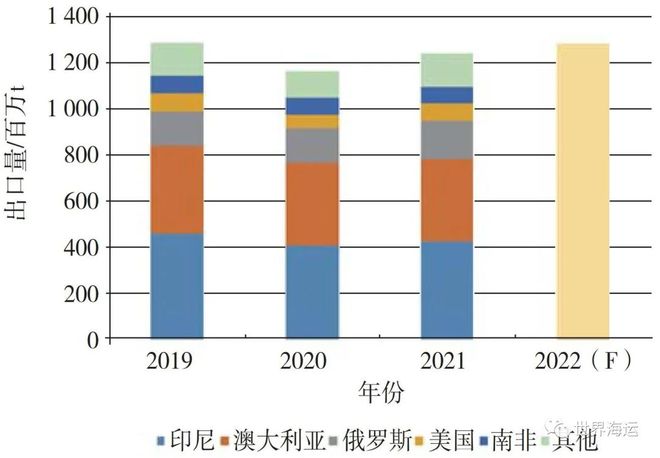

2021年,中国累计进口煤炭3.23亿t,同比增长6.3%,其中海运进口煤炭大约在2.84亿t,占比增加到88%左右。受进口政策影响,澳煤基本没有进入中国市场,而从印尼、俄罗斯、蒙古和美国进口的煤炭量都有明显增长。预计2022年中国煤炭进口将小幅增长至3.3亿t。但煤炭进口情况受政策影响较大,相关部门会根据用电情况调整煤炭进口节奏。中国煤炭进口来源情况及预测见图6。

(资料来源:Clarksons、Marsoft、HIS)印度煤炭进口需求有望恢复。2021年印度海运进口煤炭约2.17亿t,同比下降4.0%。印度基础电网设施覆盖率不足,新能源电力供给不如预期,加上疫情严重,2022年基本无法完成之前制定的光伏、风电装机目标,电力生产仍将依靠煤炭。预计2022年印度煤炭进口量增长10%至2.4亿t。

日本和韩国煤炭进口持续发力,短期仍有增长潜力。2021年,日韩两国煤炭进口3亿t左右,同比增长3.1%。随着疫苗接种数量增加以及疫情限制措施放松,两国的经济进一步改善,制造业活动持续扩张,煤炭需求将继续恢复。预计2022年日韩煤炭进口仍有小幅增长,至3.5亿t。

欧洲经济恢复,煤炭进口需求猛增。2021年欧洲进口煤炭8 600万t左右,同比增长28%。虽然欧洲主力推动碳排放政策,但是电力设施老旧和清洁能源投资进展缓慢,新能源发电不稳定,寒冷天气仍需大量购买煤炭。预计2022年欧洲煤炭进口有望进一步增加至9 000万~9 500万t。

印尼煤炭有望逐步恢复至疫情前的出口量。2022年初,印尼政府发布煤炭出口禁令,但是迫于国内外各方的压力,仅仅10天就宣告解除。煤炭出口是印尼政府和企业赚取外汇的重要途径,2022年,印尼煤炭出口仍将保持稳定增长,预计将增长至4.45亿t,增幅3.5%。自从中国澳煤进口禁令实施后,澳大利亚逐步开发印度、日韩和欧洲等新市场。2021年澳大利亚煤炭出口3.59亿t,预计2022年将增长3.1%至3.7亿t。俄罗斯产量和出口量将继续“双高”。俄罗斯能源部预计2022年煤炭产量将达到创纪录的4.5亿t,出口量增加至1.75亿t,增长5.4%。美国煤炭出口将保持稳定。2021年美国煤炭出口量创下近两年最高水平,达到7 500万t左右,同比增长29%。美国煤矿产能基本稳定,预计2022年煤炭出口量保持在7 500万t左右。近几年全球煤炭主要出口国出口量及预测见图7。

(资料来源:Clarksons、Marsoft、HIS)总体来看,2022年煤炭贸易仍将稳定增长。全球经济复苏对煤炭需求有较强支撑,加上全球热浪、暴雨、海啸等极端天气频发,煤炭仍是稳定的电力生产能源。

2022年,全球粮食贸易有望进一步提升。根据USDA ( 美国农业部 ) 的数据,2021/2022年度全球粮食产量将达到 27.9亿t,同比增长2.7%。

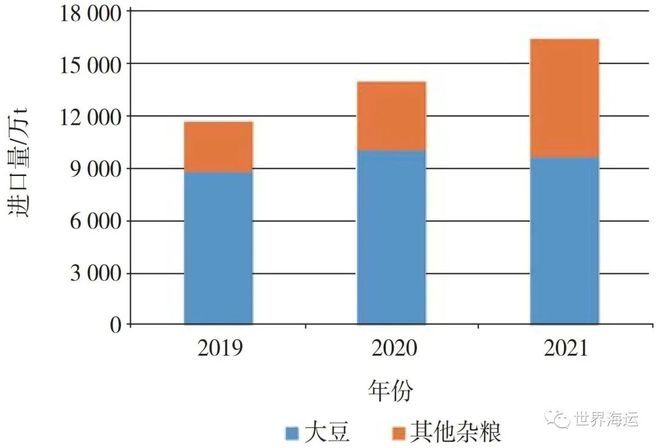

2021年我国进口粮食1.65亿t,较上年同期增长18%,其中大豆进口9 651.8万t,占进口总量的58.6%,同比减少3.8%。除大豆外的其他杂粮进口6 802万t,同比大增71.4%。近几年中国粮食进口情况见图8。

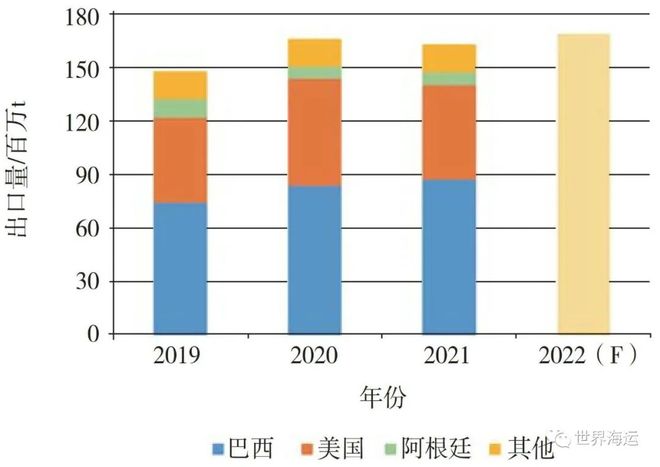

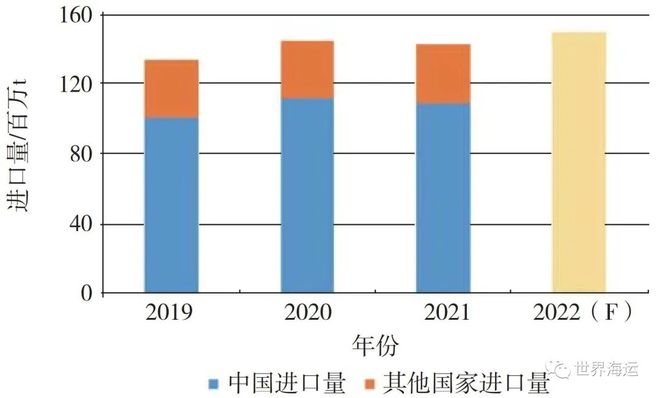

2022年度,全球大豆产量预计总体增长。巴西大豆出口量预计将达到9 200万t,较2021年增长500万t。美国大豆出口量将达到5 780万t,同比增长8.9%。阿根廷和加拿大出口量维持稳定,分别在700万t和450万t左右。预计2022年全球大豆出口量将达到1.69亿t,同比增长4%。近几年全球大豆出口情况及预测见图9。

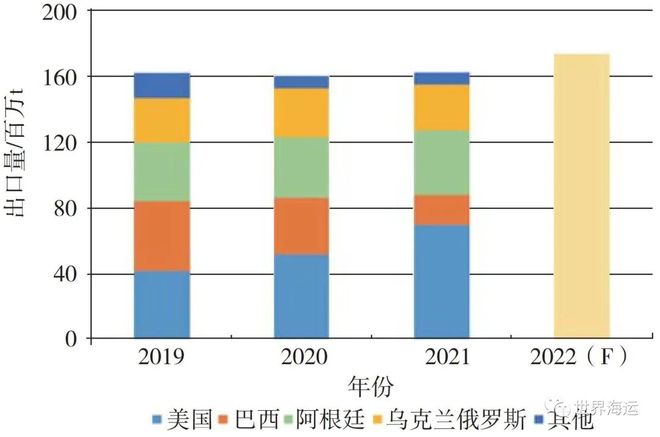

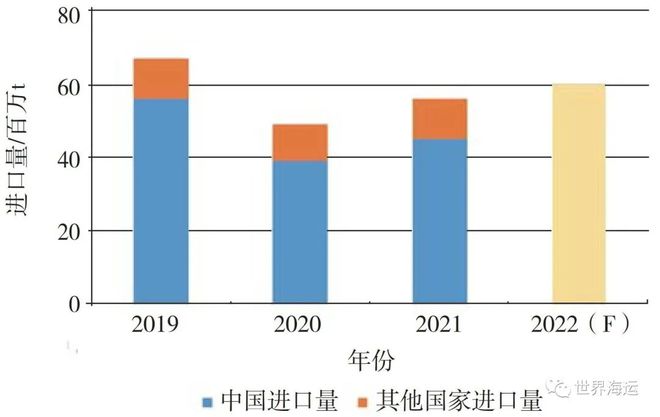

2022年度,USDA预计全球玉米产量将增长至12.09亿t,同比增长8.0%。随着中美粮食贸易协议的推进,美国出口到中国的玉米总量有望进一步增加。巴西、阿根廷玉米出口到欧洲、东南亚和日韩的比例逐年走高,今年仍将维持增长态势。预计2022年全球玉米出口量达到1.74亿t,同比增长4.2%。近几年全球玉米出口情况及预测见图10。

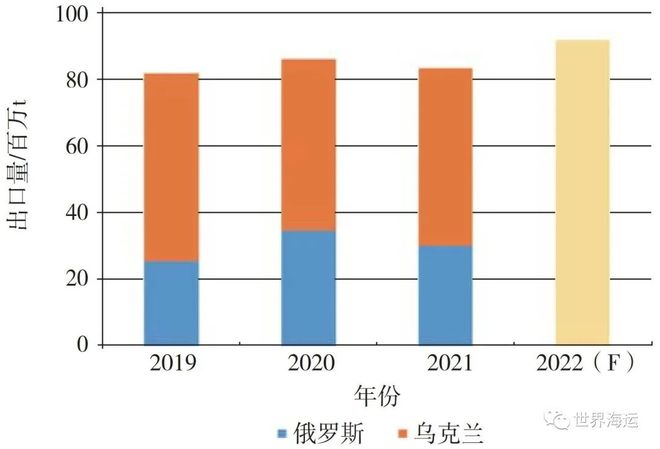

2022年初,俄罗斯再度提高谷物出口关税,而且出现减产,预计2022年俄罗斯谷物出口仍将低迷,出口量在2 900万t左右,较去年有小幅下降。2021年乌克兰粮食产量达到创纪录的1.07亿t,预计2022年乌克兰出口谷物增加6 200万t,增长10%左右,将拉动黑海谷物出口复苏。近几年黑海谷物出口情况及预测见图11。

(资料来源:Clarksons、Marsoft、HIS)总体来看, 2022年中美贸易协定继续推进,巴西、美国大豆出口量将保持增长。乌克兰出口前景较好,黑海谷物贸易将有明显的复苏。目前全球粮食价格高企,多个国家将粮食储备作为重要的战略储备,2022年粮食贸易将有明显增长。

近期俄乌地缘政治冲突升级,导致市场波动剧烈,商品市场的避险和供应趋紧情绪推升原油及其他大宗商品价格连续上涨。根据IHS数据,目前还在黑海区域的散货船共167艘,其中好望角型船11艘,巴拿马型船24艘,大、小灵便型船共91艘。这批运力短期难以释放到市场,将使得附近区域可用运力紧张。虽然欧洲国家对制裁的提议仍存在分歧,近期德国总理声称不能完全杜绝俄罗斯能源进口,而壳牌声称“别无选择”而购买俄罗斯原油,但大多数贸易商仍选择谨慎经营。据我们了解,目前欧洲买家开始转向美国、哥伦比亚、南非等地方购买煤炭,运距更长将进一步消耗运力。同时,现在俄罗斯、乌克兰的铁矿石出口基本停滞,黑海的好望角型船将可能转向寻找煤炭货源,支撑目前相对疲软的大西洋好望角型船市场。

长期来看,如果双方冲突长期持续,将打压干散货市场贸易增长。俄罗斯和乌克兰是全球粮食出口大国,2021年俄罗斯出口粮食3610万吨,乌克兰出口粮食4950万吨左右,两个国家粮食出口占全球粮食海运贸易的16.4%。另外,俄罗斯是全球第二大钢材出口国家,2021年钢材出口约4350万吨;同时还是全球第三大煤炭出口国,2021年出口煤炭2.12亿吨,其中海运运输1.72亿吨。四季度黑海谷物出货受阻,运力将进一步集中到大西洋抢货,中小型船市场压力倍增。以上货种总计在3亿吨左右,如果难以出货,将拖累今年干散货需求增速从增长3%左右到负增长2.5%,长期对市场是明显打击。

当然,目前看来长期对峙的可能性较低,后续谈判或是解决俄乌双方、欧美与俄的问题的主要途径。因此,短期将使得黑海的贸易需求转移到别的区域,运距拉长,同时原材料和能源价格也因短期的供应链混乱而走高,将刺激市场运价进一步走高,长期影响仍要在后续的演进过程中谨慎观察。

2021年,全球铝土矿贸易量为1.43亿t,同比下降1.4%。其中,中国进口铝土矿1.07亿t,同比下降4.0%。印尼政府宣布在2022年停止铝土矿出口,政策执行力度有待观察。澳大利亚铝土矿产能基本固定,增量有限。几内亚政局恢复正常,加上矿山项目仍处于投产后产量扩张的上升期,如果印尼停止铝土矿出口,铝土矿出口有望进一步集中到几内亚。

2022年,中国限电和双控的影响有望有所缓解,电解铝下游需求将恢复,特别是新能源车保持强势增长,拉动铝材消费。在利润逐步恢复的情况下,国内复产铝企将会增多。国内铝土矿产量和质量不断萎缩,将支撑未来几年中国铝土矿的进口增长。

2022年,预计全球铝土矿贸易在1.5亿t左右,同比增长4.9%;其中,中国进口量将恢复到1.15亿t,同比增长7.5%。近几年全球铝土矿贸易情况及预测见图12。

2021年1—11月,中国进口镍矿4 162万t,同比增长15.6%,菲律宾和印尼两个国家占据中国进口量的91.4%。菲律宾在镍矿出口上大幅获利,发货积极。自2020年印尼禁矿政策实施后,菲律宾成为我国最大的镍矿来源国。2022年,镍矿价格仍然较高,菲律宾镍矿出口有望保持增长。2022年全球镍矿贸易预计将恢复增长至6 000万t,同比增长7.1%;其中,中国进口4 900万t左右,同比增长6.7%。近几年全球镍矿贸易情况及预测见图13。

(资料来源:Clarksons、Marsoft、HIS)总体来看,2022年铝土矿贸易将有所恢复,镍矿海运量保持稳定增长,化肥受价高影响需求仍然旺盛,石油焦、水泥熟料、铜矿和锰矿等杂货均有小幅增长。

( 一 ) 沿海煤炭下水量保持增长我国经济稳定增长,电力需求恢复性反弹,澳煤进口受限,使得2021年沿海煤炭下水量激增,全年沿海内贸煤炭发运量约8.08亿t ,同比增长10.9%。能源结构方面,2021年火电发电量占全国发电量的比例超过七成,火电依然是发电的绝对主力,水电和新能源增长绝对值较小。

沿海非煤货种运输需求普遍增加。根据交通运输部的数据,2021年,沿海二程铁矿石、矿性建材、钢材运量、粮食运量分别为2.35亿t、5.49亿t、1.88亿t、6 098万t,同比分别增长2.8%、23.1%、0.1%、1.6%;上述沿海四大非煤货类合计运量达到10.33亿t,同比增长12.6%。

预计2022年,沿海沙石等矿性建材运输仍将维持较高速度增长;沿海钢材贸易随着我国经济发展和钢铁业集中度提高而有所增长;沿海粮食运输需求受我国粮食收购政策影响较大,且将继续受到进口粮食冲击。总体来看,沿海2022年主要货种的运输需求将增加6.9%,至19.69亿t。2021年中国沿海市场各主要货种需求及2022年预测见表6。

( 一 ) 国际市场2022年,全球经济增速仍维持在较高水平,干散货海运需求保持稳定增长,巴西铁矿石出口情况改善,几内亚铝土矿继续扩产,煤炭需求受政策和天气影响较大,粮食贸易需求明显增加;订单处于低位使得短期运力增长压力可控,需求增速有望超过运力增速。但由于中国继续推进碳达峰、双高产业控制,钢铁、煤炭、氧化铝等双高产业将首当其冲,中美关系、中澳关系、疫情反复、FFA投机、美联储政策调整等因素可能导致市场波幅比较大。我们预计,2022年的BDI均值在2 300~2 500点。